今回は「学資保険」VS「投資信託」のおさかな的な考えを紹介していくよ!

まず子ども一人あたりの教育資金は数百万円が必要といわれます。その代表的な準備方法が「学資保険」と「投資信託」です。

教育資金はいくらかかるの?という方はこちらの記事も参考にしてください。

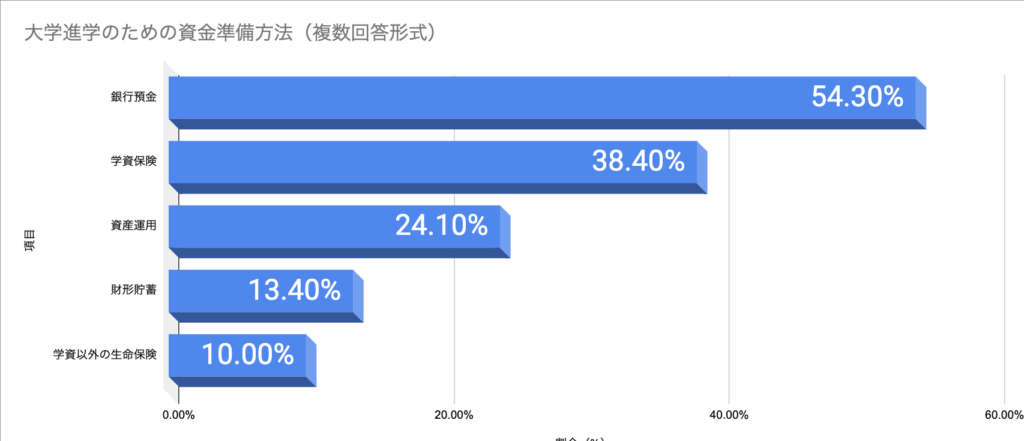

学資保険は長年利用されている方法で、第一生命の調査によれば約40%の世帯が加入しています。(参考:ソニー生命の子供の教育資金に関する調査2025)

安心感が強みである一方、投資信託と比較すると「どちらを選ぶべきか」迷うご家庭も多いでしょう。

おさかな家では、長男・長女それぞれのために学資保険を契約しましたが、わずか3ヶ月で解約し、現在は投資信託(オルカン積立)を選択しています。

この記事では、その経緯と理由、そして実際の数字を交えて比較していきます。

学資保険を契約した理由と迷い

長男・長女のために、それぞれ月1万円(合計2万円)の学資保険を同時に契約しました。選んだのはソニー生命の学資保険。当時は現在より返戻率が低いプランでしたが、「これで教育資金の心配が消えた」と大きな安心感を得ていました。

でもやっぱり月2万円という固定費は家計負担が大きく、「このままでいいのかな?」という疑問も同時にありました。周囲(妻や義母)からは「みんな入ってるから普通でしょ」「常識だよ」といった空気感があり、当時はそれに従った形です。

月2万円の固定費に、心の奥では納得できていなかった…

解約に至った理由

インフレリスクと利回りの低さ

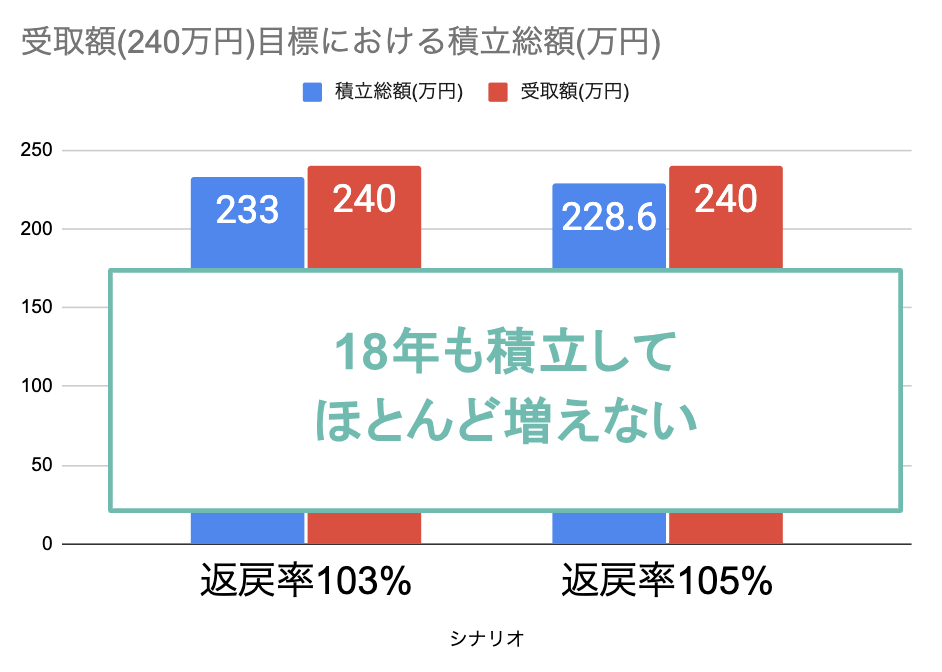

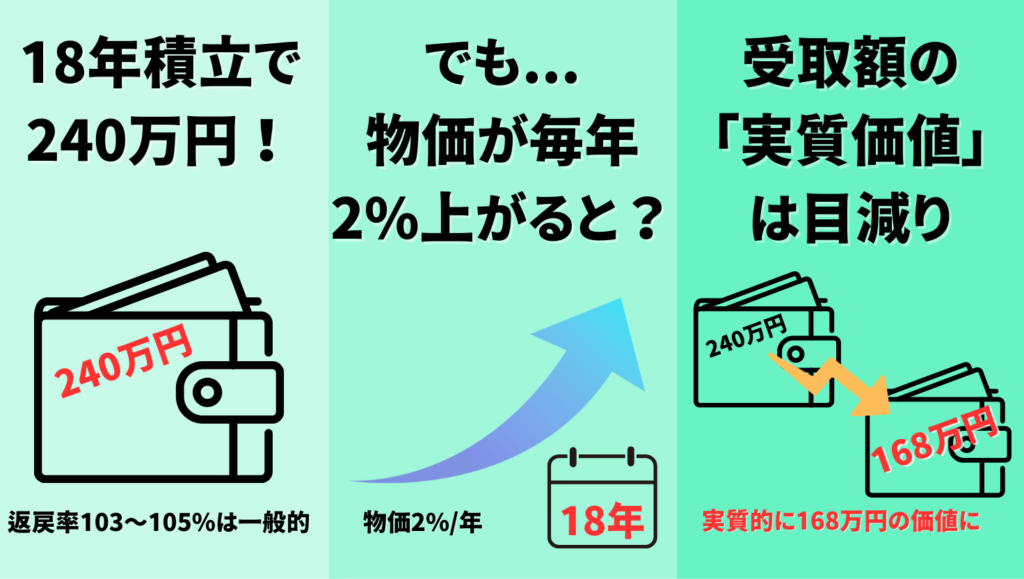

学資保険は18年間積み立てても、返戻率は103〜105%程度が一般的です。年利換算すると0.3〜0.5%ほどで、決して高くありません。(参考:SBIの保険比較インズウェブ)

一方、もし物価が年2%ずつ上昇した場合、18年後に受け取る240万円の実質価値は「約165万円」にまで目減りしてしまいます。つまり「もらえる額は決まっているが、価値は保証されない」というギャップを感じるようになりました。

インフレによるお金の価値の変化って分かりづらいよね…

流動性の欠如と実際の損失

契約から3ヶ月で解約を決断しました。

返戻金対象外の期間だったため、

月1万円×2人×3ヶ月=6万円 まるごと損失に。

数字だけを見ると「痛い」経験ですが、不安を煽られる説明に流されず、「勉強したことを信じる」という意志で決断したことは、今となっては正解だったと思います。

投資信託(オルカン積立)への切り替え

楽天証券のNISA口座で、オルカンを中心に積立投資を開始しました。教育資金だけでなく、老後資金や万一のリスク対応資金も含めて運用しています。2025年8月時点での総額は600万円を突破しました。

教育資金については、子どもが生まれた月からの積立を家計簿上で管理し、年利4%を想定して理論値を算出しています。

- 長男(2016/9月生まれ):107ヶ月積立 → 1,283,138円

- 長女(2019/2月生まれ):77ヶ月積立 → 876,188円

(※2025年8月執筆時点)

また、大学資金は「不足分は奨学金やアルバイトも活用」という教育方針を採用しており、親が全額を準備するのではなく「投資+本人負担」の組み合わせを考えています。

NISAってなに?どんなメリットがあるの?という方はこちも参考に読んでみてください。

シナリオ比較(教育資金の準備)

| 項目 | 学資保険 | 投資信託(オルカン) |

|---|---|---|

| 積立額 | 月1万円×18年=216万円 | 同じ |

| 18年後見込み(目安) | 約240万円(保証あり) | 年利3%:約280万円 年利5%:約350万円 |

| メリット | 確実性・保障あり(払込免除など) | 増やせる可能性・自由度あり・インフレに強い |

| デメリット | 利回り低い・途中解約リスク・インフレに弱い | 元本割れリスク・相場変動 |

学資保険のインフレに弱いデメリットは、確実に額面を貰えても、実際のお金の価値は下がってしまっているから、メリットを打ち消してしまう。

※ 学資保険の満期額200〜250万円は一般的な水準 (参照:明治安田生命,・ほけんの窓口)。

※ 投資信託はS&P500やMSCI ACWIなどの過去データで、15年以上保有した場合のマイナスリターンはほぼゼロというデータもある。

インデックス投資なら15年以上の長期保有でマイナスする可能性はかなり低いよ!

投資信託や株式投資をはじめるには、まずは証券口座を開設しましょう。

※投資はリスクがあるので、あくまで自己責任で行うものです。

まとめ

学資保険は「安心を買う手段」であり、確実に教育資金を積み立てたい人には向いています。

一方で、投資信託は「増える可能性」と「自由度」を重視する方法。

リスクはあるものの、長期・分散投資をすればリターンの可能性は高まり、実際におさかな家も教育資金を含めた総合的な資産形成を進めています。

おさかな家の選択は「リスクを取ってでも投資信託を選ぶ」でした。家庭ごとに正解は異なりますが、インフレや利回りを踏まえて考えると、判断の軸が見えてくるはずです。

まずは自分自身の判断軸を持とう!

教育資金の準備で悩まれる方に、本記事が参考になれば嬉しいです🎶

コメント